Сегодняшний торговый день открылся гэпом вверх по доллару. Его индекс USDX открылся сегодня на отметке 97.93 против цены закрытия пятницы на отметке 97.84. В ходе же волатильной азиатской торговой сессии и в начале сегодняшнего торгового дня цена на фьючерсы USDX поднялась к отметке 98.07, максимуму с 26 июня. Инвесторы с опаской отнеслись к новым угрозам Трампа о намерении увеличить тарифы на импорт с 10,0% до 15,0% – 20,0% на те страны, которые не успеют заключить новые соглашения с США до 1 августа. Кроме того, Трамп подтвердил планы по введению 50,0% пошлин импорт меди и 35,0% тарифа для Канады в дополнение к действующим тарифам на ввоз в США из этой страны металлов и продукции автопроизводства.

Соответственно, участники рынка вновь предпочли в этой ситуации защитный доллар, а также традиционные активы-убежища – иену, франк, драгметаллы (прежде всего, конечно, золото).

На этом фоне фьючерсы на основные мировые и, прежде всего, американские фондовые индексы рухнули на открытии сегодняшнего торгового дня.

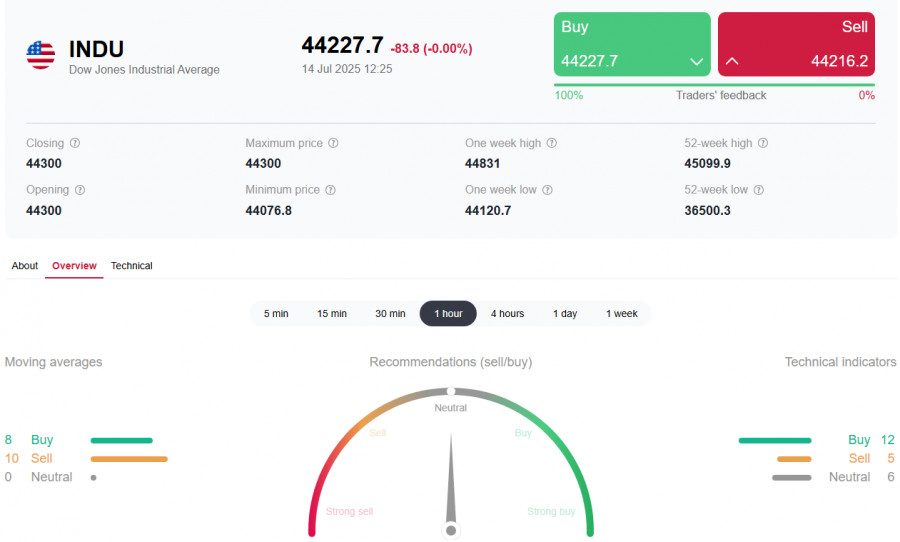

*) см. также: Торговые индикаторы InstaForex по DJIA

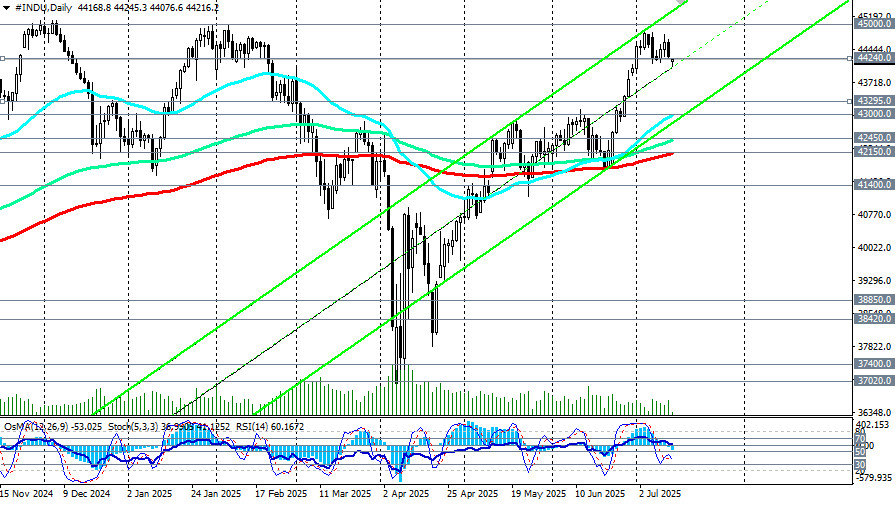

Так, фьючерсы на индекс Dow Jones Industrial Average (сокращенно DJIA или INDU в торговом терминале), сегодня упали ниже отметки 44100.00, соответствующей минимумам начала месяца.

*) индекс DJIA – это, своего рода, индикатор состояния американской экономики, и один из самых популярных биржевых индикаторов в США и мире, входящий в пятерку самых влиятельных мировых индексов (наряду с S&P500, Dow Jones Industrial Average, FTSE100, Nikkei Stock Average). Это важнейший американский фондовый индекс, в расчет которого включены акции 30 крупнейших американских компаний, в настоящее время не только промышленного сектора. Сам индекс представляет собой цифровой индикатор, а на бирже торгуются производные финансовые инструменты на индекс (опционы, фьючерсы, биржевые фонды (ETF)). Расчет индекса, как и его состав, производит американское издание «WallStreet Journal».

Также давление на фондовые индексы США оказывает и рост доходности облигаций. Так, доходность ведущих 10-летних бондов сегодня остаётся в зоне роста, в районе 4,425% и максимумов прошлой недели.

В то же время, сегодняшнее падение фондовых индексов было не столь сильным и продолжительным, и уже в начале европейской торговой сессии они перешли к росту (а доллар – к снижению).

В целом, по состоянию на 14 июля 2025 года американский фондовый рынок демонстрирует умеренно позитивную динамику, несмотря на сохраняющиеся макроэкономические и геополитические риски. Все 3 основных американских фондовых индекса (S&P500, NASDAQ100, DJIA) остаются в зоне глобального бычьего рынка, несмотря на их сегодняшнюю коррекцию и снижение в зону краткосрочного медвежьего рынка.

Минувший месяц индекс Dow Jones Industrial Average завершил с прирост в 4,5%. Хотя, он испытывает давление от опасений по поводу торговых тарифов и геополитической нестабильности, прогноз экономистов на июль указывает на возможный рост до уровней 45000.00 - 46000.00, что соответствует увеличению примерно еще на 2,7% - 4,5% за этот месяц. Таким образом, июль может стать 3-м месяцем подряд роста DJIA после его падения в марте-апреле, когда котировки фьючерсов DJIA опускались к уровням вблизи отметки 36500.00. От этой отметки нынешний рост составил +21%.

Главный триггер недели — отчеты по инфляции

Ключевым событием станет публикация (во вторник и среду) отчетов Бюро трудовой статистики Министерства труда США по динамике потребительской и производственной инфляции.

Публикация индекса потребительских цен (CPI) в США, запланированная на вторник на 12:30 (GMT), может стать важным ориентиром для понимания будущих шагов Федеральной резервной системы по монетарной политике.

Рынок уже включает в свои ожидания два снижения процентных ставок во второй половине года, первое из которых предполагается в сентябре. Однако, сильные данные по занятости в США, поступившие ранее в этом месяце, и возросшие риски инфляции из-за торговых тарифов могут заставить ФРС занять более осторожную позицию. Это, скорее всего, окажет давление на фондовые рынки.

В пятницу президент ФРБ Чикаго и член правления ФРС Остан Гулсби предупредил, что новый раунд тарифов усложнит прогнозирование инфляции и создаст дополнительные трудности для регуляторов, мешая им осуществлять снижение ставок, к которому призывает президент США.

Опасения, что рост импортных расходов усилит инфляционное давление и негативно повлияет на экономический рост, снижают настроение инвесторов. И, если показатели инфляции окажутся слишком сильными, это может оттолкнуть ФРС от снижения ставок, говорят экономисты.

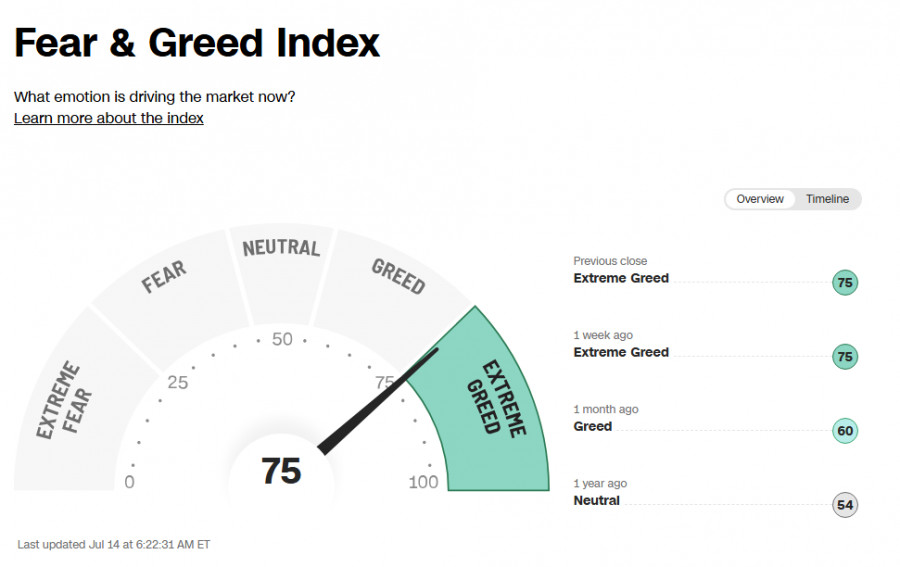

Тем не менее, интерес к покупкам рискованных и высокодоходных активов на фондовом рынке сохраняется. Индикатор «страха и жадности» продолжает оставаться в зоне «крайней жадности», находясь близко к значению 75 из 100, что свидетельствует о высокой уверенности участников рынка.

Вывод: июль может стать еще одним позитивным месяцем для фондового рынка США.Инвесторам же стоит фокусироваться на:

- Данных по инфляции (15 – 16 июля),

- Политике ФРС и заявлениях ее руководителей,

- Судьбе бюджета и госдолга,

- Торговых новостях из Белого дома.

Инвесторам рекомендуется внимательно следить за макроэкономическими показателями и политическими событиями, которые могут повлиять на рынок в ближайшие недели.

Краткосрочная стратегия: сохранять гибкость, использовать коррекции для набора позиций в технологическом и финансовом секторах.

*) см. также DJIA (INDU): сценарии динамики на 14.07.2025