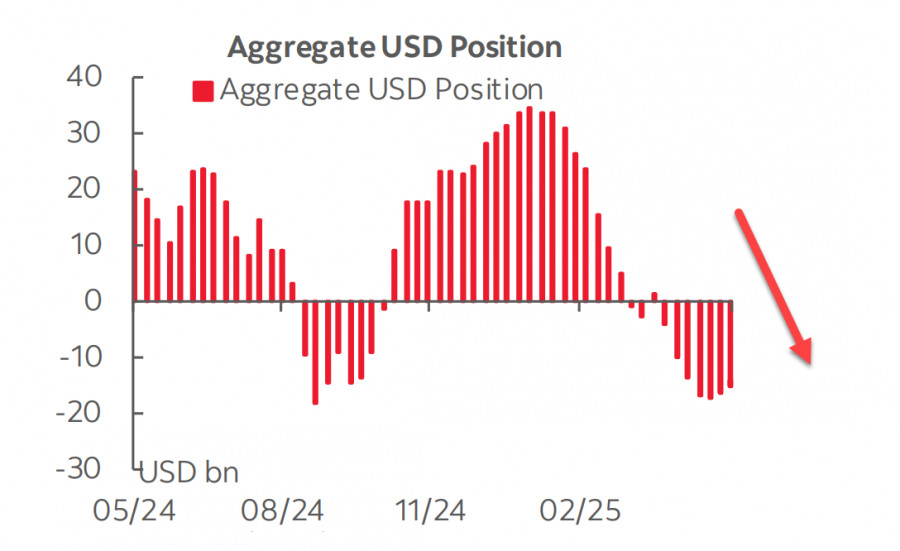

Опубликованный в пятницу очередной отчет CFTC показал, что распродажа доллара США прекратилась, но в то же время накопленная короткая позиция против основных валют остается значительной и ее сокращение идет крайне медленно.

Против иены, евро и фунта изменения незначительные, доллар смог укрепиться только против сырьевых валют, к тому же выросла и длинная позиция по золоту, что в совокупности никак не означает более бычьих перспектив для доллара США, чем неделей ранее.

Новостные ленты уже который месяц заполнены сообщениями то о введении очередных пошлин США, то об их отмене или корректировке. То о начале переговоров, то о возобновлении давления. За этим фоном оказался малозаметен другой процесс, который в случае развития окажет на рынки не меньшее влияние, чем пошлины, и это налоговая реформа, которую хочет провести Трамп для создания благоприятных условий к переносу промышленности в США. Это вторая стороны медали – создать давление в одном месте и базу для приема инвестиций в другом, без такого процесса повышенные пошлины сами по себе не имеют смысла, поскольку способны лишь привести к инфляции и товарному дефициту.

22 мая Палата представителей Конгресса США приняла "One Big Beautiful Bill" Трампа большинством в один голос. Законопроект предполагает, что налоговые льготы с 2017 года станут постоянными, они сократят расходы на социальные программы, такие как Medicaid и поднимут потолок госдолга до 4 триллионов долларов США.

Для сохранения стабильности необходимо, чтобы рост долга не превышал темпы роста экономики. Трамп ищет возможность стимулировать экономику США, но по расчётам университета Пенн-Уортон, ВВП через 10 лет будет выше всего на 0.5%, учитывая новый бюджет, в то время как госдолг вырастет на 7.2%.

Расходы бюджета на выплату госдолга уже составляют около 15%, если интерес к залоговым аукционам будет падать и дальше, поскольку американские облигации уже не считаются настолько надежным активом после снижения агентством Moody's рейтинга США, то ставки по облигациям будут расти, что приведет к еще более высокой нагрузке на бюджет. А рост ставок, в свою очередь, приведет к ускорению роста долга, поскольку потребуются дополнительные средства для погашения предыдущих обязательств.

Что все это означает для иностранных инвесторов? Покупать облигации США, если ставки невысокие, а доллар дорогой, им нет никакого резона. Соответственно, чтобы появились средства для финансирования бюджета, нужно, чтобы ставки оставались высокими, а доллар должен слабеть и далее. Только время покажет, насколько такой сценарий получит развитие, но на текущий момент он выглядит наиболее реалистичным.

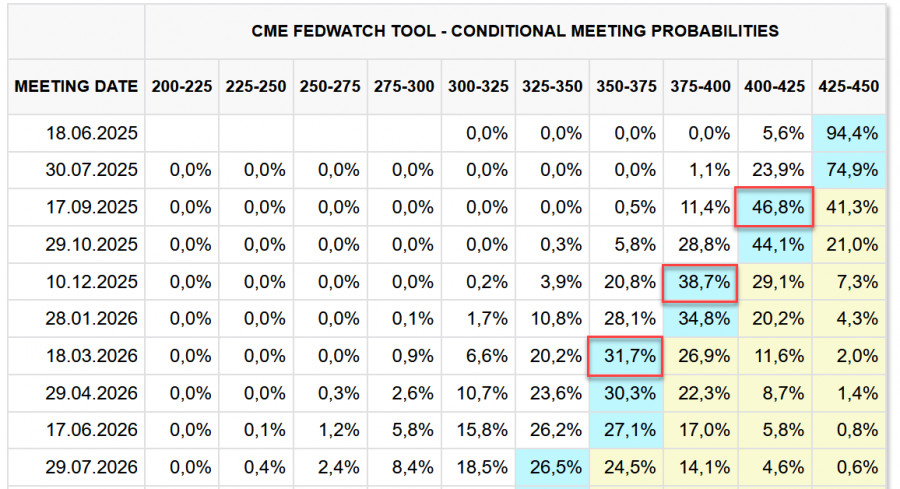

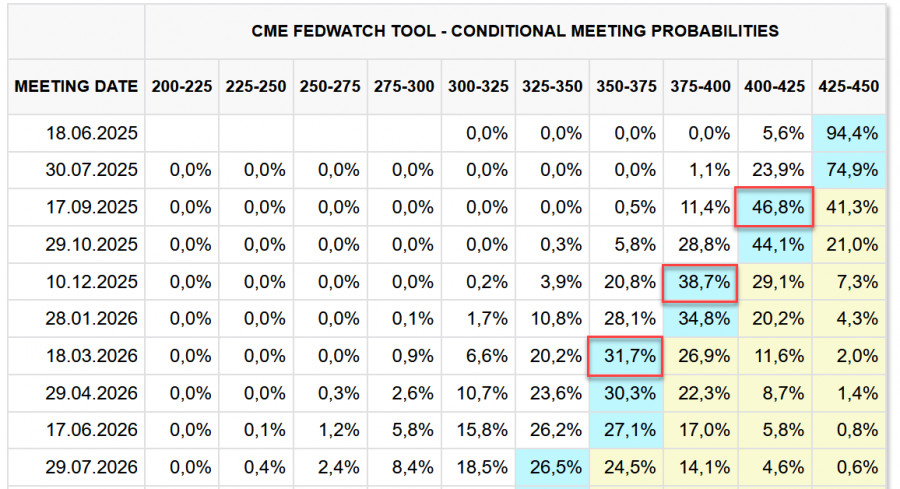

Высокая доходность означает, что ФРС, по мнению рынка, не будет торопиться со снижением ставки, и на текущий момент рынок видит всего два снижения в 2025г, причем первое из них отодвинуто с июля на сентябрь или даже на начало 4 квартала. Однако это не привело к укреплению доллара, и даже пятничное заявление Трампа о готовности ввести в действие 50%-е пошлины на импорт из ЕС с 1 июля вызвало лишь временную стабилизацию курса доллара, а вовсе не глубокий откат, как было бы еще пару месяцев назад. Комментарии чиновников ФРС в целом сводятся к необходимости выжидать и наблюдать, то есть к такому же восприятию ситуации, как и рыночная.

Попытка президента Трампа путем настойчивого давления на торговых партнеров вынудить производителей к переносу производства в США изначально выглядит довольно сомнительно. Да, внешне всё неплохо – огромный рынок сбыта и одновременно рынок капитала, щадящий налоговый режим, субсидирование и пр. Но риски откровенно перевешивают – высокая стоимость рабочей силы и серьезный дефицит квалифицированной рабочей силы, оторванность от основного кластера поставщиков, которые сосредоточены как раз в Азии, и совершенно неподъёмные капитальные расходы, если речи идет о таких гигантах, как, к примеру, Apple.

Индекс S&P500 на первый взгляд нацелен на продолжение роста после небольшого отката к поддержке 5780. Удержавшись выше, индекс продемонстрировал потенциал к дальнейшему укреплению.

Индекс позитивно отреагировал на продление Трампом срока введения 50%-ных пошлин на товары из ЕС до 9 июля, к тому же Минфин США оптимистично отозвался о перспективах переговоров с Китаем. Макроданные также были неплохими – число заявок на пособия по безработице снизилось до 227 тыс., индекс деловой активности в мае поднялся до 52,1 п., а продажи жилья просели слабее ожиданий. Возможно, информации добавят отчеты компаний, в частности, 27 мая выйдет отчет Xiaomi, 28 – Nvidia, но в целом пока нет никаких причин ля паники, и рост в таких условиях исторически более вероятен, чем падение.

В то же время оснований для роста по-прежнему немного, угроза рецессии никуда не исчезла, особенно после снижение агентством Moody's рейтинга госдолга США. Во вторник будут опубликованы отчеты по заказам на товары длительного пользования в апреле, рынки не ждут позитива, и S&P500 вполне может отреагировать падением. Мы по-прежнему придерживаемся мнения, что фондовый рынок США – это скорее вниз, а не вверх, и отчаянные попытки Трампа оживить промышленность в США в конечном итоге обречены на провал.