El jueves, el Banco Nacional Suizo revelará los resultados de su reunión ordinaria. Se prevé que esta reunión de junio en particular se desvíe de la norma. Según la mayoría de los analistas, es probable que el banco central eleve la tasa de interés en 25 puntos básicos hasta el 1,75%. Sin embargo, algunos expertos creen que el SNB podría adoptar un enfoque más agresivo y aumentar la tasa en 50 puntos básicos. Si bien se pronostica que el primer escenario moderará el par EUR/CHF, el escenario más agresivo podría fortalecer al franco suizo frente al euro.

La inflación y el SNB

Hay casi un 100% de probabilidad de una subida de tipos del SNB en junio. La discusión gira en torno a la magnitud del aumento y las perspectivas de ajuste monetario. La subida de tipos en sí no está en duda, especialmente después de las declaraciones recientes de Thomas Jordan, el jefe del banco central suizo. Jordania enfatizó la importancia de reducir la inflación en el país para lograr la estabilidad de precios. También destacó que el banco central no necesita esperar a que los indicadores de inflación se aceleren para subir la tasa de interés, enfatizando la necesidad de una acción preventiva.

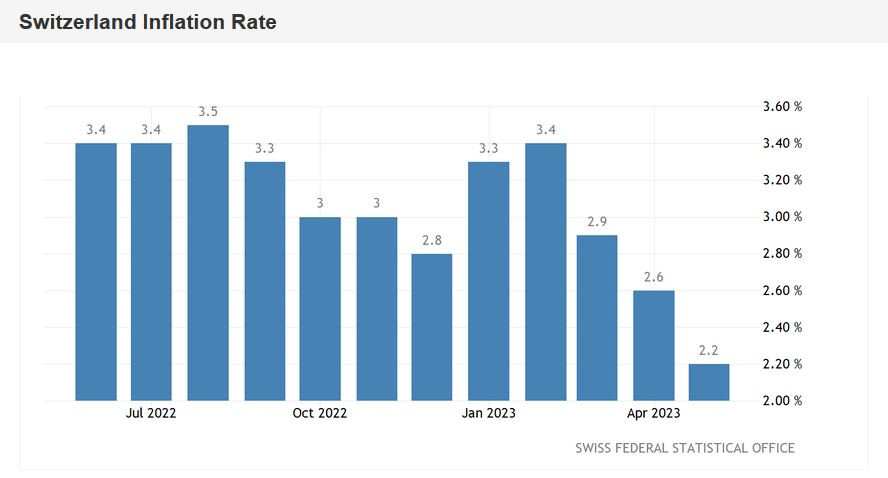

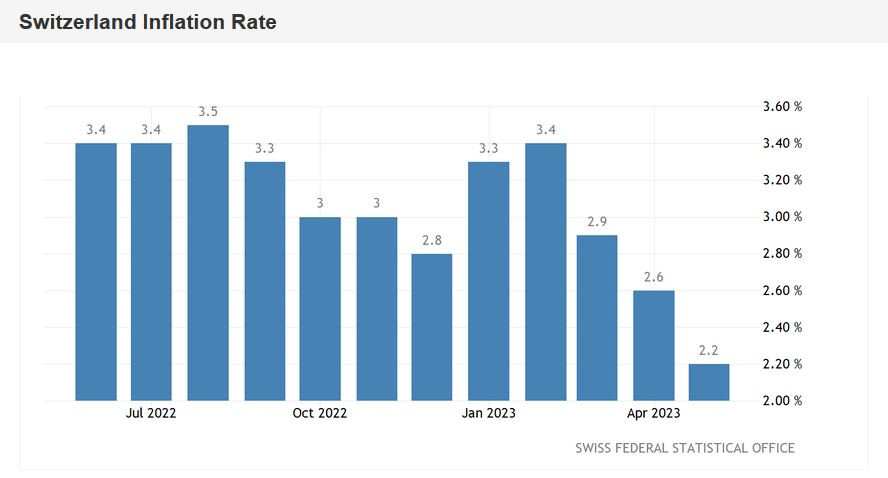

Es importante recordar que el SNB ha estado incrementando gradualmente la tasa desde marzo de 2022, desde -0,75% hasta el nivel actual de 1,50%. Por lo tanto, la afirmación de Jordan de que el banco central no debe esperar a que suba la inflación no debe interpretarse literalmente. Significa una negativa a adoptar un enfoque de espera e indica nuevas acciones, a pesar de la tendencia a la baja en los indicadores de inflación.

El informe sobre el crecimiento del índice de precios al consumidor (IPC) publicado a principios de mayo indica que la inflación en Suiza está impulsada principalmente por aumentos en las tarifas nacionales luego de la estabilización de los precios de la energía y los bienes importados.

Según los datos publicados, el índice general de precios al consumidor disminuyó a 2,2% en mayo en términos interanuales. A modo de comparación, el IPC general se situó en el 3,4 % a principios de año, mientras que en el mes anterior (abril) fue del 2,6 %. El índice subyacente, que excluye los precios volátiles de la energía y los principales productos alimenticios, disminuyó al 1,9% en mayo. Esto refleja una tendencia a la baja, ya que la cifra de abril fue de 2,2%.

El aumento de la inflación se puede atribuir a mayores costos de alquiler, paquetes turísticos y ciertos productos alimenticios. Sin embargo, las tarifas del transporte aéreo, la calefacción y el diésel tuvieron un efecto moderador sobre la inflación.

Por un lado, los índices de precios al consumidor general y subyacente muestran una tendencia a la baja. Por otro lado, el nivel actual de inflación no satisface al SNB. Hace unas semanas, Thomas Jordan afirmó que el banco central no podía permitir que las tasas de crecimiento de los precios al consumidor se mantuvieran por encima del 2% por mucho tiempo. Esta es otra señal agresiva del jefe del SNB, que indica la disposición del banco central para endurecer aún más la política monetaria, al menos en el contexto de la reunión de junio.

Vale la pena señalar que el ritmo de crecimiento de los precios al consumidor de Suiza sigue siendo el más lento entre todos los países desarrollados en la Organización para la Cooperación y el Desarrollo Económicos (OCDE). Teniendo en cuenta este factor y la desaceleración real del IPC en Suiza en mayo, existe la posibilidad de que la retórica posterior a la reunión del SNB sugiera una naturaleza "concluyente". En otras palabras, el banco central subirá la tasa pero no anunciará una política monetaria más restrictiva.

Posibles escenarios

Según los expertos de Credit Suisse, existen dos escenarios potenciales. El primer escenario, con una probabilidad estimada en torno al 40%, implica una subida de tipos simultánea de 25 puntos acompañada de un indicio de posible conclusión del actual ciclo de endurecimiento de la política monetaria. En este caso, se espera que el franco suizo enfrente presión en todo el mercado, principalmente frente al euro, ya que el Banco Central Europeo mantiene una posición agresiva.

El segundo escenario, con una probabilidad estimada del 60 %, también implica una subida de tipos de 25 puntos, pero el SNB mantiene una postura agresiva y anuncia de hecho más medidas para endurecer la política monetaria.

Si se materializa el primer escenario, el par EUR/CHF experimentará un aumento, alcanzando potencialmente al menos el nivel de 0.9850 (el límite superior de la nube de Kumo en el gráfico diario). Desde una perspectiva a mediano plazo, el par puede incluso alcanzar el límite de las 99 cifras.

Si se desarrolla el segundo escenario, los bajistas en el par EUR/CHF pueden tomar el control brevemente, causando que el precio caiga hacia el nivel de 0.9750 (donde las líneas Tenkan-sen y Kijun-sen coinciden en el marco de tiempo D1). En este caso, la corrección a la baja es una oportunidad para abrir posiciones largas con objetivos en 0.9800 y 0.9850.

Una reversión de la tendencia alcista actual solo sería posible si hay una subida de tipos de 50 puntos mientras mantiene una postura agresiva. Aunque tal escenario es poco probable, su realización permitiría a los bajistas en el par EUR/CHF establecer un movimiento bajista sostenido hacia el área de 96 cifras.